株で食べていく!というよりは、株主優待などで少しお得に暮らせたらいいな~!

これから株式投資を始めたい。

そんなあなたに

ここでは株式投資初心者向けに解説します。

なぜ株式投資が注目されているの?

2012年12月から安倍政権によって始まった日本経済の活性化政策「アベノミクス」によって、株式市場が注目され、2013年4月から日本銀行の黒田総裁による金融緩和政策「黒田バズーカ」によって株価がさらに上昇しました。

株価が大きく上昇することで、今まで株をやっていた人は、大きくその利益を伸ばすことになり、多くの人が株式投資に興味をもつ人が増えてきました。

株式投資って本当に儲かるの?

興味をもった人がまず気になるのは、実際に「儲かるか?」だと思います。

実際に儲けている人もいれば、損失を出している人もいます。

日本ではバブル崩壊以降、株価は長期的には下落トレンドが継続してきました。長期デフレ傾向の中では株式投資で利益を出すことは難しかったかもしれません。

ようやくデフレ傾向から脱し日本株も上昇トレンド入りしています。

株式投資を始めるにはよいタイミングだと思います。

損失リスクは確かにありますが、正しい知識と無理のない投資経験を積むことで、資産を増やしていくことは可能です。

株式投資は株の売買だけで儲けるの?

株式投資の「儲け方」は様々な方法があります。株の売買で儲ける一方で、株式を所有する企業から定期的にもらえる「配当金」、また企業によっては配当金と一緒に「株主優待」というものがあります。

どこに重点をおくかで株式投資の儲け方は変わってきます。

株式投資をやり続けることで、経済にも興味を持てるようになったり、知識が増えるという効果も得られます。

株式投資って儲け以外に何があるの?

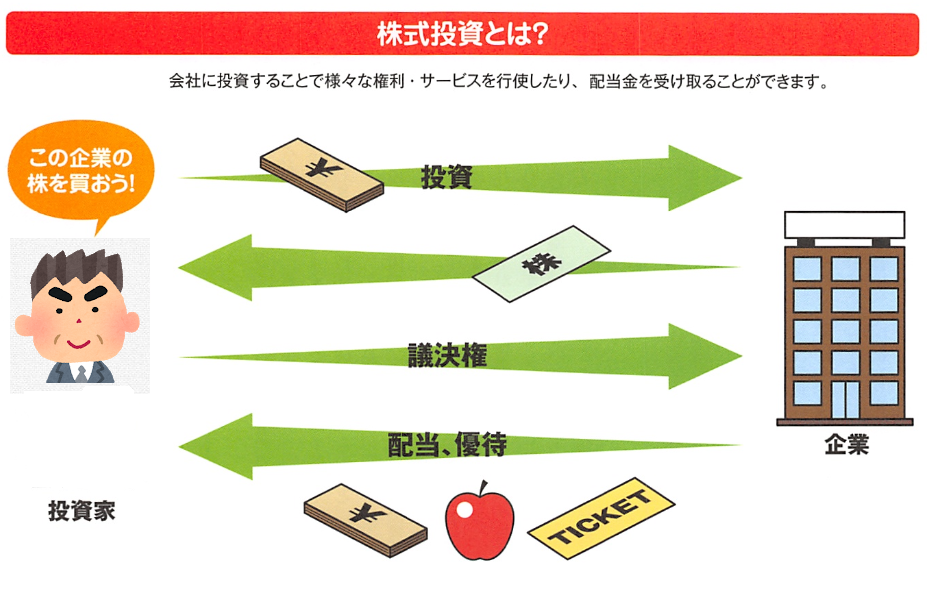

株式投資で取得した株は、その会社に出資したことと同じことになります。

株主の権利は、儲け以外にさまざまなものがあります。

代表的なものが株主総会に参加し、議決権を行使する権利で、会社の全体的な方向性を決めることができるのです。

つまり、一定数の株をもつことで会社経営に参加できる権利が得られるのです。

資産を守る運用を始めよう

デフレ脱却と持続的な経済成長を目指す安倍政権と日本銀行は、2%というインフレ目標を設定し大規模な金融緩和を実施してきました。

これからは金融緩和の出口戦略を考えるタイミングにきていますが、経済はインフレ傾向になってきています。

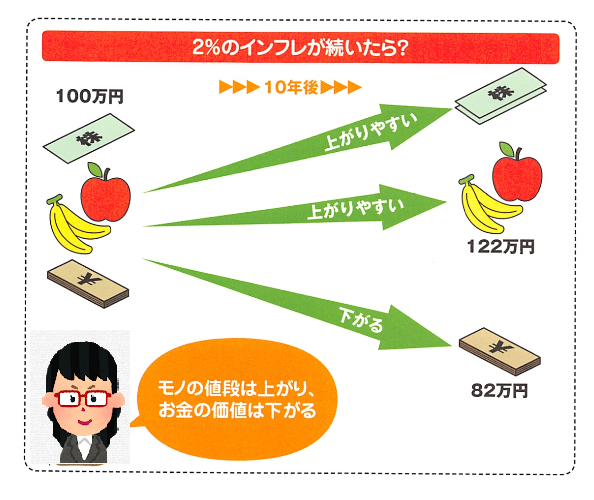

もし、物価が毎年2%上昇していくと、お金の価値はその分下がっていくことになります。

100万円の品物や不動産は10年後には約122万円に値上がりし、100万円の現金は約82万円の価値しかなくなってしまうのです。

これまで続いてきたデフレの世の中では、預貯金が有効で安全な運用方法でしたが、インフレ経済の中では事実上目減りしていきます。

インフレにも強い方法で資産を運用していく必要があります。

株式投資には値下がりリスクはもちろんありますが、その分大きく増やせる可能性もあります。

株式投資とは?

投資の目的は、出資をして、利益を得ることです。

株式投資の場合は「利益が出そうな商売をやっている」「将来性あり」という企業を探し、出資します。

出資した人は株主となり、出資先の企業の事業で利益が出た場合、その利益の一部を株主配当金として受け取ることができます。

また、買った株価より値上がりしたときに株式を売った場合、値上がり益を得ることができます。

企業の株価が安いときに将来性を見越して買って、期待通りに株価が高くなったら売るのが基本です。

一方、企業は株主から出資されたお金を使って、事業を成長させたり、もっと収益が出ることをするなど、事業資金として使います。

株券ってもらえるの?

「株主」というくらいなら、株券はあるのか?ということですが、現在ではすべて電子化されているので現物としての株券はありません。

昔は株券があり、証券会社が代行して保管していました。(ネット証券がないころです)

ブログ主は昔、株券を証券会社から返してもらったことがありますが、株券の裏面に以前の株主の履歴が書いてあったのを覚えています。

今は電子化されているので、証券会社がきちんと保管してくれていますので安心です。

株式ってどこで買えるの?

個人が株式を買うためには証券会社が窓口になります。

そのために証券会社に証券口座を開設する必要があります。

対面(店舗型)証券

一般的な証券会社で口座を開設しますと、窓口で手続きの説明を受けたり、担当者がついて投資に関するアドバイスを受けることもできます。

ネット証券に比べると手数料は割高になります。

ネット証券

最近ではネット証券も一般的な存在になってきています。手数料は割安です。

少額でも気兼ねなく取引でき、夜間でも注文を出しておくことも可能です。

若い人を中心に人気があります。

ブログ主おすすめのネット証券

松井証券

地場の証券会社からスタートした老舗のネット証券。![]()

株式、先物、投資信託など豊富な投資サービスを取り扱っています。

GMOクリック証券

ネット関係に強いGMOグループの証券会社。

取引手数料は業界最安値水準、頻繁に取引する方にはおすすめです。

DMM.com証券

![]() 手数料は業界最安値水準です。

手数料は業界最安値水準です。

無料の取引ツールが充実しています。

いずれかの証券会社の口座を開設してはじめて、株式を売り買いできるようになります。

現在では口座開設にマイナンバーの登録が必要になりました。

証券口座の種類選びは慎重に

多くの人には源泉徴収ありの特定口座が便利です。

一般口座

原則として1年間の取引記録を自分で計算して、損益額を確定申告する必要があります。取引回数の多い投資家には非常に面倒な作業になります。

特定口座(源泉徴収あり)

1年間のトータル損益の計算を証券会社が行い、支払う必要のある税金を源泉徴収し、納税してくれるので、確定申告は不要。

ただし、申告義務のない20万円以内の利益であっても課税されます。

特定口座(源泉徴収なし)

証券会社は1年間のトータルの損益計算のみ行ってくれます。

投資家は自分で確定申告し、納税する必要があります。

利益を申告すると収入とみなされるため、専業主婦が配偶者控除の対象から外れたりする場合があるので注意が必要です。

NISA口座

NISAは、投資した金融商品の値上がり益や配当・分配金などが年間120万円まで、5年間、非課税になるというお得な制度です。

つみたてNISAは、投資した金融商品の値上がり益や配当・分配金などが年間40万円まで、20年間、非課税になるという制度です。

ただ、NISAはまるごと税免除されるメリットは大きいものの、他の証券口座の利益と損益通算できないため、売却損が出た場合は不利になってしまいます。

株式って誰でも買える?

日本国内に住所があれば、未成年者でも外国籍の人でも金融機関に口座を開設し株式投資することができます。

ただし、未成年者が投資をするために口座を開設するとき、金融機関によっては、親権者の同意が必要だったり、親権者による代理開設となる場合があります。

当然ながら、反社会的勢力は口座開設はできません。

株式はどうやって買うの?

証券市場に株式を公開することを上場といいます。

市場で売買できるのはこの上場株式になります。

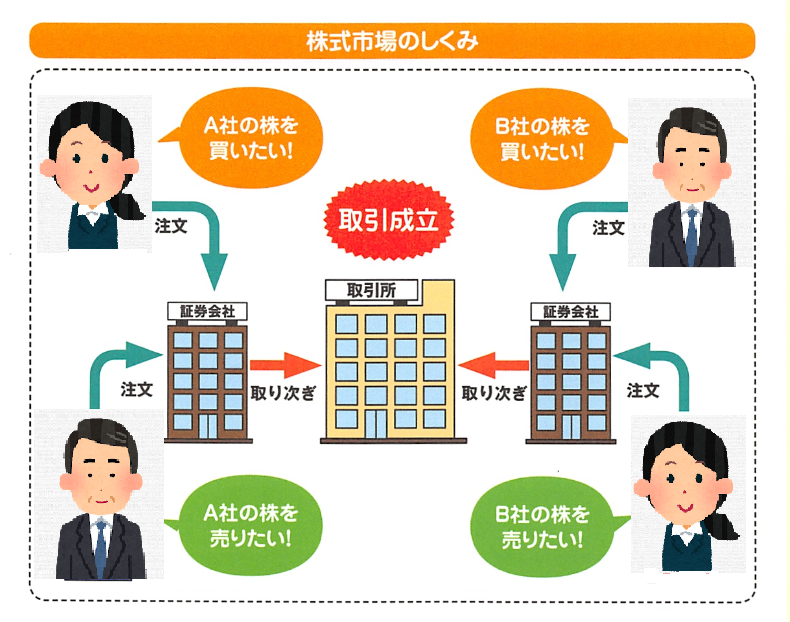

上場して株式市場に出回った株式は、企業から買うのではなく、証券取引所を介し、投資家同士で売り買いができます。

「出資した権利=株式」を売り買いすることになります。

「持っている株式はもういらない」と考えた株主が、「売り注文」を出し、一方、株式が欲しい人は「買い注文」を出します。

証券会社を仲介して出されたそれぞれの注文は、証券取引所に集まります。

売りたい株式の数より、買いたい数が多ければ、株式の値段=株価は上がります。

逆に買いたい株式の数が少なく、売りたい数が多くなれば、株価は下がります。

株式投資のメリットは?

株式投資のメリットは大きく3つあります

1:値上がり益

投資をする多くの人が一番の目的と考えるのは値上がり益を狙うことです。

買った株価より高く売ることができれば、その差額が値上がり益になります。

逆に、買った株価より安く売った場合、投資額が減り、損をしたことになります。

2:配当金

投資先の企業が利益を上げた場合、その一部が株主に還元されます。これを株主配当金と言います。株主配当金は、企業の利益が確定する決算の後、年間1~2回程度、1株当たりで計算され、その持っている株式数によって受け取ることができます。

3:株主優待

一部の企業では株主に対するサービス、お礼として、株主優待品を受け取ることができます。

株主優待品には、クオカードやギフトカードのほか、自社サービス品を安く利用できる優待券、自社商品詰め合わせなど種類が豊富です。

鳥貴族株主優待 お食事券

鳥貴族株主優待 お食事券また、一般個人に株主になってほしいと考え、人気の高い株主優待品を取り入れる企業がどんどん増えています。

このブログでは、株主に有益な、株主優待をおこなっている企業を分析、紹介しています。

株式投資のデメリットは?

一番大きなものは値下がりリスク(価格変動リスク)ですが、そのほかにも注意点があります

1:価格下落リスクがある

持っている株式が値上がりすれば、利益を得ることもできますが、値下がりすれば、逆に損失をこうむる可能性があります。

株価は業績悪化などその企業が原因である要因のほか、政治・経済などのニュースの影響で株価が激しく動くこともあり注意が必要です。

2:投資額が比較的大きい

株式投資の場合、100円からできる投資信託などと比較して、100株単位で購入しなければならないため、最低でも数万円必要になります。

株価によってはちょっと手が出せないような金額のものもあります。

例えばユニクロを運営する、ファーストリテイリングは

2019年3月20日現在、株価は54320円です。なので最低単位の100株の購入には5,432,000円必要です。(;^ω^)

3:注文が確実に約定するとは限らない(流動性リスク)

株式は証券取引所で多くの取引がされているため、株価は常に変動しています。そのため、思ったとおりの価格で売買が成立しないことがあります。

ある株式が欲しいと考えて、1,000円で指値注文を出しても、株価が1,000円より下がらなければ、想定した値段で買うことができません。

また、極端に売買株数が少ない時や突発的なできごとがあった時は、注文をだしても「売れない」「買えない」といったことが起こります。これを流動性リスクといいます。

株式の買い方の手順を知ろう!

証券会社に口座を開き、お金を入金したら、いよいよ株の注文です。

基本の売買注文方法は、「成り行き注文」と「指値注文」です。

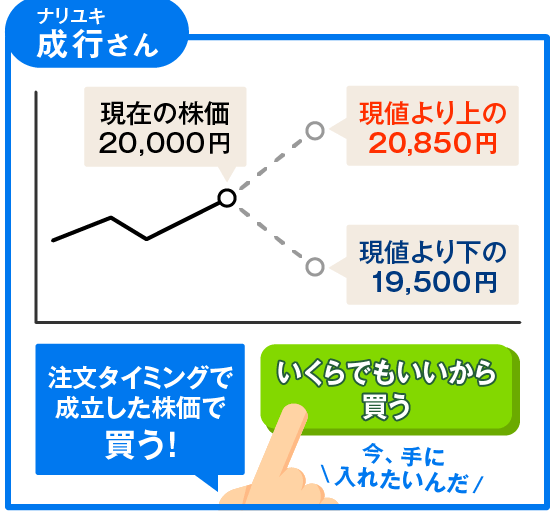

■成行(なりゆき)注文

買いたい値段、または売りたい値段を指定せずに、注文を入れた時の値動きの中で、即座に売買が成立する方法です。

取引時間中に成行の買い注文を出すと、そのときに出ている最も低い価格の売り注文に対応して即座に注文が成立します。

同様に成行の売り注文の場合は、最も価格が高い買い注文に対応して注文が即座に成立することになります。

例えば、現時点での株価が300円、最も価格が低い売り注文が301円、最も価格が高い買い注文が299円のときに成行の買い注文を出すと、301円で買えることになります。

成行の売り注文を出すと、299円で売れることになります。

成行注文は、注文さえ出せばすぐに買ったり売ったりできる半面、想定外の高い株価で買い注文が成立してしまったり、低い株価で売り注文が成立してしまうこともあります。

特に、日々の売買高が非常に少ない銘柄で成行注文を出すと、現在の株価が300円なのに、350円で買い注文が成立してしまったり、250円で売り注文が成立してしまう、ということもあるので注意しましょう。

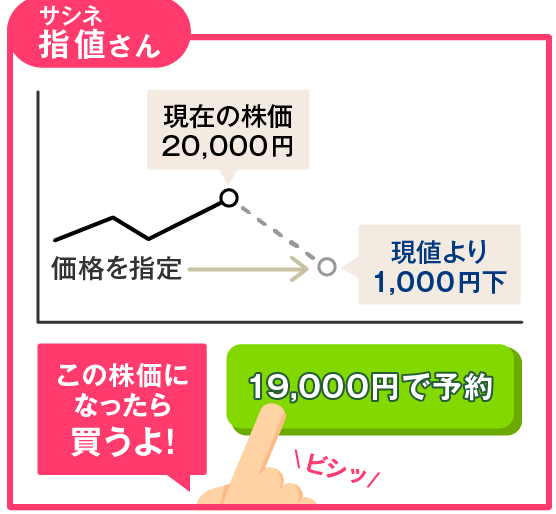

■指値(さしね)注文

「この金額なら買いたい」または「この金額なら売りたい」という値段を指定して注文する方法です。

例えば「300円の指値で1,000株の買い注文」とか「500円の指値で2,000株の売り注文」といった使い方をします。

指値注文の特徴は、買い注文であれば指値以下の株価、売り注文であれば指値以上の株価にならなければ絶対に注文が成立しないという点にあります。

300円の指値で買い注文を出せば、株価が300円以下にならなければ注文は成立しません。

また、500円の指値による売り注文は、株価が500円以上にならないと注文は成立しません。

買い注文の場合は株価が希望した価格以下でなければ買うことはできませんし、売り注文の場合は希望した価格まで株価が上昇しなければ売ることができません。

そのため、売買のチャンスを逃してしまうという危険性があります。

ブログ主が初心者におすすめする優待銘柄をご紹介します。

イオン(8267)

イオンオーナーズカードでのキャッシュバックや、イオンラウンジの利用など株主優待内容が豊富です。

イオン(8267) おすすめ株主優待と株価分析 2月決算銘柄